Choisir le statut juridique de son entreprise est une étape essentielle lors de sa création.

Ce choix détermine non seulement :

- Le régime fiscal

- La responsabilité des associés

- La protection sociale du dirigeant

Il impacte aussi le mode de gestion et l’évolution de l’entreprise.

Entre l’entreprise individuelle, qui offre simplicité et accessibilité et les formes juridiques sociétaires comme la SARL, la SAS, ou encore l’EURL, chaque option présente des avantages et des contraintes. Il est donc primordial de bien comprendre ces spécificités avant de prendre une décision.

Explorez les critères déterminants pour faire le bon choix, comparez les différents statuts juridiques et découvrez nos meilleurs conseils pratiques pour structurer votre projet de création d’entreprise.

Lors de cette création, la domiciliation de l’entreprise est une étape clé, impactant son image et son accessibilité. Découvrez pourquoi il est crucial de bien choisir une adresse de domiciliation adaptée à son activité.

Comprendre les statuts juridiques : notions clés

Qu'est-ce qu'un statut juridique ?

Le statut juridique d’une entreprise définit son cadre légal, sa structure et ses obligations en matière de responsabilité, fiscalité et protection sociale. Il conditionne le fonctionnement de l’entreprise et ses relations avec les tiers (clients, fournisseurs, administration fiscale, etc.).

Il existe une distinction fondamentale entre l’entreprise individuelle et la société :

- Une entreprise individuelle est directement liée à son dirigeant, qui exerce en son nom propre et est responsable des dettes professionnelles sur son patrimoine personnel (sauf exceptions comme l’EIRL, qui permet une séparation).

- Une société est une entité juridique distincte de son ou ses créateurs, ce qui limite la responsabilité des associés au montant de leurs apports. Elle est plus encadrée juridiquement et implique davantage de formalités de gestion.

Le choix d’un statut juridique repose donc sur plusieurs facteurs, notamment le niveau de responsabilité que l’entrepreneur est prêt à assumer et la manière dont il souhaite structurer son projet.

Entreprise individuelle et société : quelles différences majeures ?

Le statut d’entreprise individuelle est souvent privilégié pour sa simplicité de gestion. Aucun capital social n’est requis et les formalités de création sont allégées. Le régime fiscal est également simplifié, puisque le bénéfice est imposé directement à l’impôt sur le revenu (IR) du dirigeant. Cependant, la responsabilité est illimitée, ce qui expose l’entrepreneur à des risques en cas de dettes professionnelles.

À l’inverse, la société (SARL, SAS, EURL, SASU…) est une personne morale distincte, ce qui signifie que la responsabilité des associés est limitée au montant de leur apport. Cette structure est plus sécurisante, mais elle implique des obligations comptables et administratives plus importantes.

Quel impact sur la fiscalité et la protection sociale ?

Le régime fiscal varie selon la forme juridique choisie :

-

Entreprise individuelle : imposition des bénéfices au titre de l’IR, sauf option pour l’IS sous certaines conditions.

-

Société : Par défaut, imposition à l’impôt sur les sociétés (IS), mais certaines structures (SARL de famille, EURL) peuvent opter pour l’IR.

Côté régime social, les entrepreneurs individuels et les gérants majoritaires de SARL relèvent du régime des travailleurs non-salariés (TNS), tandis que les dirigeants de SAS ou de SASU sont assimilés salariés, bénéficiant ainsi d’une protection sociale plus étendue.

Comprendre ces différences est essentiel pour faire un choix adapté à son projet d’entreprise, en tenant compte des impacts financiers et administratifs.

Les critères essentiels pour choisir un statut juridique

Le choix du statut juridique est une étape stratégique dans la création d’une entreprise. Il impacte la gestion, la responsabilité des associés, la fiscalité et le régime social du dirigeant. Plusieurs critères doivent être analysés pour identifier la structure la plus adaptée à son projet.

Nombre d’associés : entreprise individuelle ou société ?

L’un des premiers critères à prendre en compte est le nombre de personnes impliquées dans le projet.

-

Un seul créateur d’entreprise : l’entreprise individuelle (EI) ou une forme unipersonnelle de société comme l’EURL (Entreprise Unipersonnelle à Responsabilité Limitée) ou la SASU (Société par Actions Simplifiée Unipersonnelle) sont les solutions adaptées.

-

Plusieurs associés : la création d’une société est obligatoire. Selon le niveau de structuration souhaité, une SARL (Société à Responsabilité Limitée) ou une SAS (Société par Actions Simplifiée) peut être envisagée.

Responsabilité des associés : limitée ou illimitée ?

Le niveau de protection du patrimoine personnel est un élément clé dans le choix du statut.

-

La responsabilité illimitée : en entreprise individuelle, le patrimoine personnel du dirigeant peut être saisi en cas de dettes professionnelles. Seule l’option de l’EIRL permet de protéger certains biens personnels.

-

La responsabilité limitée : dans une société (SARL, SAS, EURL, SASU), les associés ne sont responsables qu’à hauteur de leurs apports, ce qui protège leur patrimoine personnel en cas de difficultés financières.

Capital social et besoins financiers

Certaines entreprises nécessitent un investissement initial important, ce qui influence le choix du statut juridique.

-

Sans capital minimum : l’entreprise individuelle et la micro-entreprise ne demandent aucun apport initial.

-

Avec capital social : les sociétés (SARL, SAS, SA…) doivent définir un capital social, dont le montant peut être librement fixé. Cela est utile pour rassurer les partenaires et les investisseurs.

Régime fiscal : impôt sur le revenu ou impôt sur les sociétés ?

Le régime fiscal dépend du statut juridique choisi :

-

Les entreprises individuelles et micro-entreprises : imposition par défaut à l’impôt sur le revenu (IR).

-

Les sociétés : en EURL, SARL ou SASU, possibilité d’opter pour l’impôt sur les sociétés (IS) pour optimiser la fiscalité.

-

Les SAS et SASU : imposées d’office à l’IS, sauf option temporaire pour l’IR.

Régime social du dirigeant : travailleur non salarié ou assimilé salarié ?

Le choix du statut impacte également le régime social du dirigeant :

-

Travailleur non salarié (TNS) : concerne les entrepreneurs individuels et les gérants majoritaires de SARL. Moins coûteux en cotisations, mais protection sociale plus limitée.

-

Assimilé salarié : les présidents de SAS et SASU cotisent au régime général de la Sécurité sociale, bénéficiant d’une meilleure couverture sociale.

Protection du patrimoine personnel

Les entrepreneurs soucieux de séparer leur patrimoine personnel et professionnel privilégient les formes juridiques avec responsabilité limitée (EURL, SASU, SARL, SAS).

En analysant ces critères, chaque entrepreneur peut choisir le statut juridique le plus adapté à son projet et anticiper ses conséquences en termes de gestion, fiscalité et protection sociale.

Présentation des différents statuts juridiques en France

Le choix du statut juridique repose sur plusieurs critères et doit être adapté aux besoins spécifiques de l’entreprise. Voici un aperçu détaillé des principales formes juridiques existantes, avec leurs avantages et inconvénients.

L’Entreprise Individuelle (EI) et la Micro-Entreprise

L’Entreprise Individuelle (EI) est l’un des statuts les plus simples à créer et à gérer. Elle ne nécessite aucun capital social et permet à l’entrepreneur de travailler sous son nom propre.

Avantages :

- Création rapide et sans formalités complexes.

- Fiscalité simplifiée (imposition sur le revenu).

- Pas d’obligation de comptabilité poussée.

- Régime micro-fiscal possible avec la micro-entreprise pour alléger les charges.

Inconvénients :

- Responsabilité illimitée : l’entrepreneur engage son patrimoine personnel.

- Cotisations sociales basées sur le chiffre d’affaires, même en l’absence de bénéfices.

- Peu adapté à des projets nécessitant un investissement initial élevé.

La micro-entreprise (régime spécifique de l’EI) est idéale pour tester une activité, mais elle est limitée en termes de chiffre d’affaires (77 700 € pour les services et 188 700 € pour la vente en 2024) et de déduction des charges et de TVA. Il est donc important de bien analyser les avantages et inconvénients de la micro-entreprise avant de choisir ce régime.

Si certains seuils sont franchis, le micro-entrepreneur doit changer de régime fiscal, ce qui entraîne le passage à un statut d’entreprise individuelle classique ou la création d’une société. Cette transition peut être source de difficultés si elle n’a pas été anticipée, notamment en matière de cotisations sociales et de TVA, qui doivent être déclarées et payées différemment. Il est donc conseillé de surveiller régulièrement son chiffre d’affaires pour éviter un changement brutal de régime.

L’Entreprise Individuelle à Responsabilité Limitée (EIRL)

L’EIRL permet de protéger le patrimoine personnel en affectant une partie distincte aux activités professionnelles.

Avantages :

- Séparation des biens personnels et professionnels.

- Conservation des avantages de l’Entreprise Individuelle.

Inconvénients :

- Moins flexible qu’une société pour le financement et les investissements.

- Ce statut tend à disparaître depuis la réforme de l’Entreprise Individuelle en 2022.

L’EIRL reste une solution intermédiaire pour ceux souhaitant limiter leur responsabilité sans créer une société.

L’Entreprise Unipersonnelle à Responsabilité Limitée (EURL)

L’EURL est une société à associé unique, proche de la SARL mais simplifiée. Elle permet de protéger le patrimoine personnel et de choisir entre impôt sur le revenu (IR) et impôt sur les sociétés (IS).

Avantages :

- Responsabilité limitée aux apports.

- Choix entre IR et IS pour optimiser la fiscalité.

- Possibilité de transformation en SARL si l’entreprise se développe.

Inconvénients :

- Formalités de création plus complexes que l’EI.

- Charges sociales élevées pour le gérant (régime des travailleurs non-salariés).

L’EURL est une excellente option pour les entrepreneurs souhaitant sécuriser leur projet tout en gardant le contrôle total de leur entreprise.

La Société par Actions Simplifiée Unipersonnelle (SASU)

La SASU est une forme de société unipersonnelle offrant plus de souplesse que l’EURL. Elle est idéale pour les projets ambitieux nécessitant un cadre juridique attractif pour les investisseurs.

Avantages :

- Responsabilité limitée au capital social.

- Statut de dirigeant assimilé salarié (protection sociale plus avantageuse).

- Flexibilité dans la rédaction des statuts.

Inconvénients :

- Charges sociales plus élevées que pour l’EURL.

- Formalités administratives plus complexes.

La SASU est souvent privilégiée pour les startups ou les entreprises à fort potentiel de croissance.

Prenons l’exemple d’un consultant indépendant qui débute en SASU pour exercer seul. Après quelques années, son activité se développe et il souhaite s’associer avec d’autres professionnels pour élargir ses services. Grâce à la flexibilité de la SAS, il peut facilement intégrer ces nouveaux associés et adapter la répartition du capital sans complications administratives excessives. Ce type de transition est un réel avantage pour les entreprises en pleine croissance.

La Société à Responsabilité Limitée (SARL)

La SARL est une société composée de 2 à 100 associés, idéale pour les projets nécessitant un cadre sécurisé.

Un autre avantage de la SASU réside dans sa capacité à évoluer facilement vers une SAS, permettant ainsi d’accueillir de nouveaux associés et de faciliter l’accès aux financements. De plus, les nombreux avantages de la SAS en font une option très prisée des entrepreneurs souhaitant une structure évolutive.

Avantages :

- Responsabilité des associés limitée aux apports.

- Statut du gérant adaptable : TNS (moins coûteux) ou assimilé salarié (meilleure protection sociale).

- Cadre juridique plus stable et encadré.

Inconvénients :

- Moins de flexibilité que la SAS pour organiser la gestion et la transmission des parts.

- Cotisations sociales élevées pour le gérant majoritaire.

La SARL est un bon compromis pour les entrepreneurs souhaitant un cadre structuré sans complexité excessive.

La Société par Actions Simplifiée (SAS)

La SAS est une société très flexible, privilégiée pour les projets nécessitant des investissements et une structuration évolutive.

Avantages :

- Responsabilité limitée.

- Grande souplesse dans l’organisation des statuts et la répartition des actions.

- Président assimilé salarié (protection sociale avantageuse).

Inconvénients :

- Formalités administratives plus lourdes que la SARL.

- Charges sociales plus élevées pour le dirigeant.

La SAS est idéale pour les entrepreneurs visant une croissance rapide et attirant des investisseurs.

Autres statuts moins courants

D’autres formes juridiques existent pour des cas spécifiques :

-

Société Anonyme (SA). Destinée aux grandes entreprises avec au moins 2 actionnaires et un capital minimum de 37 000 €.

-

Société en Nom Collectif (SNC). Adaptée aux partenaires souhaitant une gestion commune, mais responsabilité illimitée des associés.

-

Société Civile Professionnelle (SCP). Pour les professions libérales souhaitant exercer en commun (avocats, médecins, notaires).

Ces statuts sont souvent moins utilisés par les entrepreneurs individuels mais restent adaptés à certaines activités spécifiques.

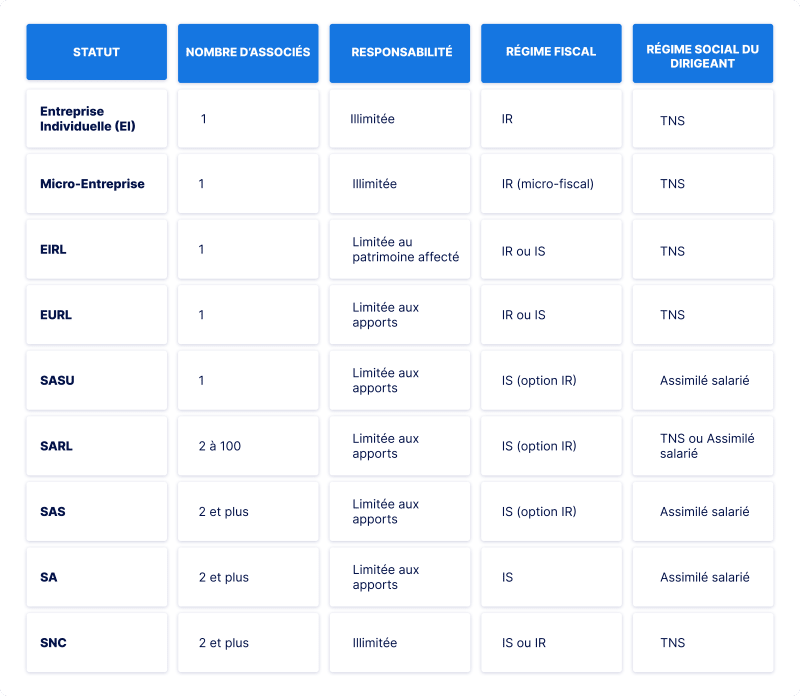

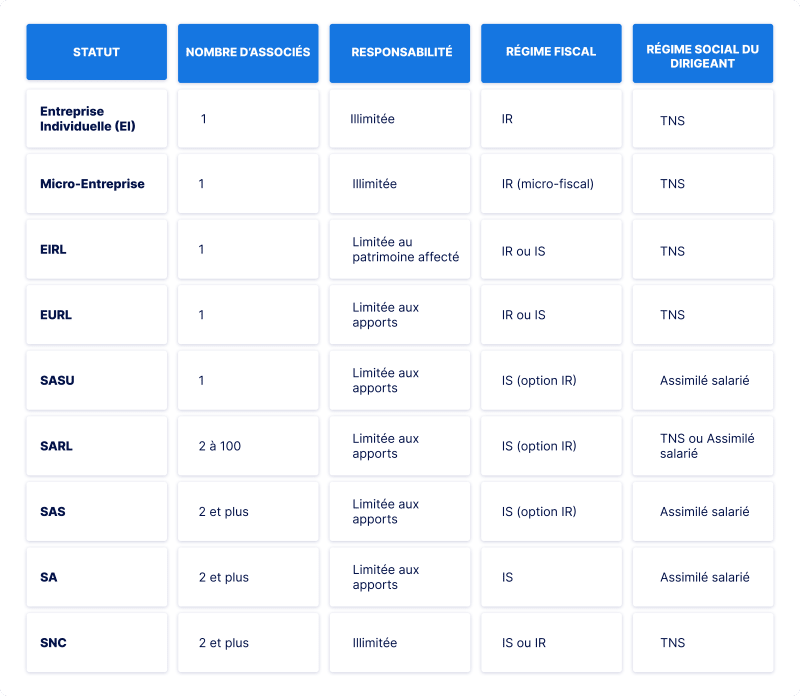

Tableau comparatif des principaux statuts juridiques

Comparaison des statuts : quel choix selon votre projet ?

Le choix du statut juridique d’une entreprise doit être guidé par les besoins spécifiques du projet, le niveau de protection recherché, la fiscalité et la gestion souhaitée. Voici une comparaison des principaux statuts en fonction des critères essentiels pour aider chaque entrepreneur à prendre la bonne décision.

Tableau comparatif des statuts juridiques

Quel statut choisir selon votre projet ?

Vous êtes un entrepreneur individuel avec un faible chiffre d’affaires

👉 Choisissez la micro-entreprise ou l’entreprise individuelle

La micro-entreprise est la solution idéale pour ceux qui débutent une activité avec peu d’investissement et un chiffre d’affaires limité. Facile à gérer et peu coûteuse, elle permet d’éviter des charges administratives lourdes.

Vous souhaitez sécuriser votre patrimoine personnel

👉 Optez pour l’EURL ou la SASU

Ces formes permettent de limiter votre responsabilité aux apports et offrent un cadre juridique plus protecteur. L’EURL est adaptée aux entrepreneurs recherchant une gestion plus simple et un régime social TNS, tandis que la SASU offre une protection sociale renforcée grâce au statut d’assimilé salarié.

Vous lancez une entreprise à plusieurs associés

👉 Privilégiez la SARL ou la SASLa SARL est idéale pour une structure encadrée et sécurisée, notamment pour une entreprise familiale.

-

La SAS est plus flexible et facilite l’entrée d’investisseurs.

Vous visez une forte croissance et des levées de fonds

👉 La SAS est la meilleure option

Les statuts de la SAS permettent une grande souplesse pour l’entrée de nouveaux associés et l’émission d’actions. C’est le statut privilégié des startups.

Vous exercez une profession libérale réglementée

👉 Pensez à la SCP ou la SEL

Les professions libérales (avocats, médecins, experts-comptables) peuvent choisir des statuts spécifiques comme la Société Civile Professionnelle (SCP) ou la Société d’Exercice Libéral (SEL).

Les erreurs à éviter lors du choix du statut

-

Choisir un statut sans anticipation fiscale. Certains statuts offrent plus de flexibilité fiscale, notamment le choix entre impôt sur le revenu (IR) et impôt sur les sociétés (IS).

-

Ne pas prévoir l’évolution de l’entreprise. Une micro-entreprise peut être limitante en cas de forte croissance.

-

Sous-estimer les obligations comptables. Les statuts sociétaires (SARL, SAS) impliquent une comptabilité rigoureuse.

-

Ignorer l’impact sur la protection sociale. Le régime TNS est moins coûteux mais offre une protection sociale plus faible qu’un assimilé salarié.

En analysant ces différents critères, chaque entrepreneur peut identifier le statut juridique qui correspond le mieux à son projet de création d’entreprise.

Pour éviter ces erreurs, il est conseillé de se faire accompagner par un expert-comptable ou un conseiller en création d’entreprise. Chaque projet est unique, et un choix de statut mal anticipé peut engendrer des complications juridiques, fiscales et administratives difficiles à rectifier par la suite.

Changer de statut en cours de vie d’entreprise

Le choix du statut juridique n’est pas définitif. Il est possible d’évoluer vers une forme plus adaptée aux besoins de l’entreprise au fil de son développement. Cependant, ce changement implique des démarches administratives, fiscales et juridiques à bien anticiper.

Pourquoi changer de statut juridique ?

Plusieurs raisons peuvent motiver une modification du statut juridique :

-

Croissance de l’activité. Une micro-entreprise peut atteindre son plafond de chiffre d’affaires, nécessitant une transition vers une EURL, SASU ou SARL.

-

Besoin de sécuriser le patrimoine personnel. Un entrepreneur individuel peut vouloir limiter sa responsabilité en passant en société.

-

Modification du nombre d’associés. Un entrepreneur seul souhaitant s’associer devra transformer une EURL en SARL ou une SASU en SAS.

-

Optimisation fiscale et sociale. Certaines entreprises basculent de l’impôt sur le revenu (IR) à l’impôt sur les sociétés (IS) pour bénéficier d’une fiscalité plus avantageuse.

Quelles sont les démarches pour modifier son statut ?

Changer de statut implique :

-

Une modification des statuts (rédaction d’un procès-verbal d’assemblée générale pour les sociétés).

-

Une déclaration au greffe du tribunal de commerce.

-

Une mise à jour des formalités fiscales et sociales.

Ce processus peut être complexe. Il est donc recommandé de se faire accompagner par un expert-comptable ou un service spécialisé comme SeDomicilier pour assurer la conformité des démarches.

Conclusion

Le choix du statut juridique est une étape cruciale pour tout entrepreneur.

Il détermine :

- Le mode de gestion

- Le régime fiscal

- La protection sociale et le niveau de responsabilité des associés.

En fonction de son projet, de son activité et de ses objectifs, l’entrepreneur peut opter pour une entreprise individuelle, une société unipersonnelle (EURL, SASU) ou une forme sociétaire (SARL, SAS, SA).

Anticiper les besoins futurs de l’entreprise est fondamental afin d’éviter un changement de statut trop précoce. Un bon choix dès le départ permet de sécuriser son activité et d’optimiser sa fiscalité.

Pour faciliter ces démarches et assurer un accompagnement administratif efficace, des solutions comme SeDomicilier permettent aux entrepreneurs de se concentrer sur leur développement tout en bénéficiant d’un cadre juridique adapté.

Avant de se lancer, il est recommandé de consulter un expert-comptable afin d’opter pour le statut le plus avantageux selon son projet et sa situation.